¿Qué Es Una Corporación S?

La Corporación de tipo S (S corp) es una clasificación fiscal del IRS que puede ser elegida por las LLC y las corporaciones. La elección del estatus de S corp puede ofrecer beneficios fiscales en determinadas circunstancias.

Las pequeñas empresas pueden elegir el estatus fiscal de la corporación S si presentan el formulario 2553 en el Servicio de Impuestos Internos (IRS).

En esta guía, explicaremos cómo y cuándo utilizar el estatus fiscal de corporación S para tu pequeña empresa.

Recomendado: Si tienes una LLC existente y necesitas saber si el estatus fiscal de corporación S es el adecuado para tu negocio, lee nuestra guía Comparación de LLC y Corporación de Tipo S.

¿Qué es una Corporación de Tipo S?

Ventajas Fiscales de las Corporaciones de Tipo S

El mejor Servicio Para Crear una Corporación S:

Recomendamos que utilices ZenBusiness para crear una corporación de tipo S para ti.

Ventajas Fiscales de las Corporaciones de Tipo S

Definición de Corporación de Tipo S del IRS:

Las corporaciones de tipo S son corporaciones (o cualquier otra entidad elegible de ser tratada como una corporación) que optan por hacer pasar los ingresos corporativos, las pérdidas, las deducciones y los créditos a través de sus accionistas a los efectos del impuesto federal. Consulte el Código de Impuestos Internos 26 USC Subtítulo A, Capítulo 1, Subcapítulo S para obtener más información.

El estatus fiscal de la corporación de tipo S (también llamado subcapítulo S), es una designación fiscal del IRS que permite que los propietarios de negocios elijan ser gravados como empleados de la compañía. Esto podría suponer un ahorro fiscal en las circunstancias adecuadas.

Beneficio Fiscal de las Corporaciones de Tipo S (S Corp): En lugar de pagar el impuesto sobre el trabajo por cuenta propia y el impuesto sobre la renta sobre todos los dividendos de la empresa, el propietario de una S corp solo paga el FICA y los impuestos sobre la renta en su salario y solo impuestos sobre la renta en los dividendos.

¿Cuándo Debe una Empresa Elegir el Estatus de S Corp?

Una pequeña empresa podría ahorrar en impuestos eligiendo el estatus fiscal de S corp si se cumplen los siguientes factores:

- El negocio cumple con las restricciones de las S Corp.

- La empresa obtiene un beneficio neto suficiente para pagar un "salario razonable" y al menos $10,000 USD en dividendos anuales

- La adición de costos de nómina y contabilidad no compensa las ventajas fiscales

Restricciones de las Corporaciones de Tipo S

El IRS requiere lo siguiente a las empresas que eligen el estatus de corporación de tipo S (S corp):

- Tener 100 accionistas o menos

- Emitir solo una clase de acciones

- Tener propietarios que sean ciudadanos estadounidenses o extranjeros con residencia permanente

- Ser propiedad de particulares y no de entidades comerciales como LLC, corporaciones o fideicomisos

Beneficio Neto, Salario Razonable y Distribuciones

Para beneficiarse de la elección del estatus fiscal de corporación de tipo S (S corp), una empresa debe tener suficiente ganancia remanente (ganancia neta) después de dirigir y hacer crecer la empresa para pagar al propietario o los propietarios:

- un salario razonable

- al menos 10.000 dólares en dividendos

En virtud de la elección fiscal de las S corp, los propietarios de la empresa son tratados como empleados a efectos impositivos. El IRS exige que los empleados propietarios reciban un "salario razonable."

Un salario razonable es cualquier salario que se pagaría a alguien por hacer el mismo trabajo. Algunos sitios web como Glassdoor o la Oficina de Estadísticas Laborales de Estados Unidos son un buen lugar para empezar a investigar.

Las empresas que tributan como corporaciones de tipo S (S corps) están sujetas a un mayor escrutinio por parte del IRS. Es importante que sus funciones y su salario coincidan.

Además de un salario razonable, estimamos que los dividendos deben ser de al menos $10,000 USD anuales para crear un ahorro fiscal para los propietarios de la empresa.

Calculadora de Ahorros de una Corporación de Tipo S

Calcula cuánto puedes ahorrar eligiendo una clasificación fiscal de corporación de tipo S

Como empresa de propietario único o LLC de un solo miembro

Ingresos netos:

Impuesto sobre el trabajo por cuenta propia:

Corporación S

Ingresos netos:

Salario:

Impuesto sobre el salario

del empleador (la Corp S paga)

Dividend

Total de impuestos

laborales pagados

Ahorros en impuestos sobre el trabajo por cuenta propia

Ahorros =

Contra este ahorro, debes equilibrar el tiempo y los costos de ejecutar la nómina y la retención de impuestos. Para obtener más información sobre lo que costará esto, obtén una consulta de impuestos gratuita.

Costos de Nóminas y Contabilidad

Es mejor dejar el mantenimiento de la contabilidad y las nóminas de una corporación S en manos de un profesional. Las nóminas y la contabilidad de una pequeña empresa que elige una corporación S es un gasto anual que debe sopesarse con el ahorro fiscal.

¿Buscas la Estructura Empresarial Adecuada?

Visita nuestra guía Cómo Elegir una Estructura Empresarial para obtener ayuda.

Elegir una Estructura EmpresarialCómo Crear una Corporación S

Hay dos formas principales de crear una corporación S:

- Formando una LLC y eligiendo el estatus fiscal de corporación S del IRS cuando solicites tu número de identificación de empleado (EIN)

- Formando una corporación y eligiendo el estatus de corporación S del IRS

Recomendamos no iniciar una corporación con el estatus fiscal de corporación S, debido que tal estatus niega todos los beneficios de una corporación.

Recomendado: Si tienes una LLC existente, visita nuestra guía Cómo Convertir una LLC en una Corporación S.

Pasos Para Formar una LLC y Elegir el Estatus de Corporación S

Crear una LLC y elegir el estatus fiscal de corporación S es fácil. Puedes utilizar nuestras guías para iniciar una LLC con el estado de corporación S tú mismo, o puedes contratar a un proveedor de servicios como ZenBusiness para que lo haga por ti.

Seis pasos Básicos para Iniciar una LLC y Elegir el Estatus de Corporación S:

Paso 1: Selecciona un Estado

Paso 2: Nombre de Tu LLC

Paso 3: Elige un Agente Registrado

Paso 4: Presenta el Acta Constitutiva

Paso 5: Crea un Acuerdo Operativo

Paso 6: Obten un EIN y Presenta el Formulario 2553 Para Elegir el Estatus Fiscal de la Corporación S

Paso 1: Selecciona Tu Estado

- Alabama

- Alaska

- Arizona

- Arkansas

- California

- Colorado

- Connecticut

- Delaware

- Florida

- Georgia

- Hawái

- Idaho

- Illinois

- Indiana

- Iowa

- Kansas

- Kentucky

- Luisiana

- Maine

- Maryland

- Massachusetts

- Míchigan

- Minnesota

- Misisipi

- Missouri

- Montana

- Nebraska

- Nevada

- Nuevo Hampshire

- Nueva Jersey

- Nuevo México

- Nueva York

- Carolina del Norte

- Dakota del Norte

- Ohio

- Oklahoma

- Oregón

- Pensilvania

- Rhode Island

- Carolina del Sur

- Dakota del Sur

- Tennessee

- Texas

- Utah

- Vermont

- Virginia

- Washington

- Washington D.C.

- Virginia Occidental

- Wisconsin

- Wyoming

Paso 2: Nombra Tu LLC

Tendrás que proveerle a tu estado un nombre único que se distinga de todos los nombres registrados cuando presentes los documentos de constitución de tu LLC.

Nuestro Generador de Nombres de Empresas y nuestra guía Cómo Nombrar una Empresa son herramientas gratuitas que están a disposición de los empresarios que necesitan ayuda para darle un nombre a tu empresa.

Paso 3: Elegir un agente registrado para LLC

El agente registrado de tu LLC aceptará documentos legales y avisos de impuestos en nombre de tu LLC. Tendrás que mencionar tu agente registrado cuando presentes el acta constitutiva de tu LLC.

Paso 4: Presenta el Acta Constitutiva de Tu LLC

El Acta Constitutiva, también conocida como Artículos de Organización, Certificado de Formación, o Certificado de Organización en algunos estados, es el documento que presentarás para registrar oficialmente una LLC ante el estado.

Paso 5: Crea un Acuerdo Operativo Para la LLC

El acuerdo operativo para la LLC es un documento legal que describe la propiedad y los deberes de los miembros de tu LLC.

Nuestra herramienta de acuerdos operativos es un recurso gratuito para los propietarios de empresas.

Paso 6: Obten un EIN y Rellena el Formulario 2553 en el Sitio Web del IRS

Un EIN es un número que utiliza el Servicio de Impuestos Internos (IRS) de Estados Unidos para identificar y gravar a las empresas. Es esencialmente un número de Seguridad Social para una empresa.

Los EIN son gratuitos cuando se solicitan directamente al IRS.

Elige el Estatus Fiscal de S Corp

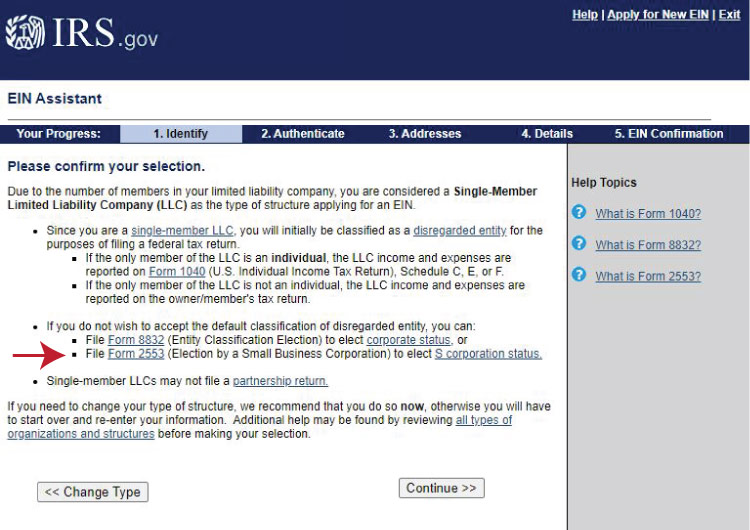

Durante la solicitud del EIN en línea, el IRS proporcionará un enlace al formulario 2553, el formulario de elección de parte de una pequeña empresa.

Elegirás corporación S (S corp) en el sitio web del IRS como se muestra aquí:

Recomendamos utilizar ZenBusiness para constituir una corporación S para ti.