Empresa de Propietario Único

Una empresa de propietario único es una empresa informal no incorporada que no está legalmente separada de su propietario (dueño).

Una empresa de propietario único tiene derecho al 100% de las ganancias del negocio, pero también es responsable del 100% de la deuda y el riesgo, incluidas las demandas.

Por esta razón, una empresa de propietario único no suele ser la mejor opción para la mayoría de los propietarios de empresas.

Visita nuestra guía sobre la diferencia entre las empresas de propietario único y las LLC para saber si debes crear una LLC para proteger tus activos personales.

¿Qué es una Empresa de Propietario Único?

Definición de Empresa de Propietario Único: Una empresa de propietario único es una entidad comercial informal, no incorporada que no está legalmente separada de su propietario. Las ganancias y pérdidas en esta clase de negocio se informan en la declaración de impuestos del individuo y el propietario de la empresa es personalmente responsable de todas las deudas y los riesgos que afecten a su empresa.

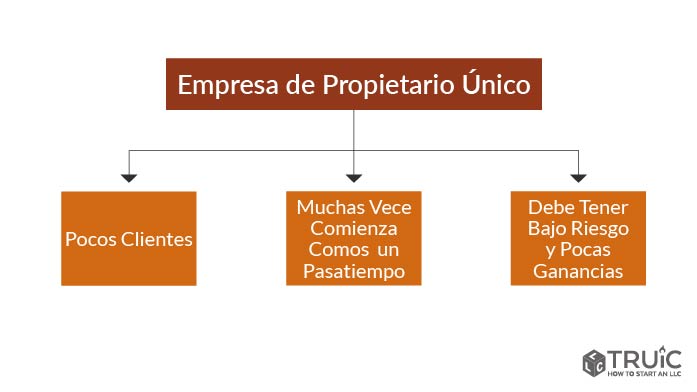

Las empresa de propietario único son mejores para las pequeñas empresas que tienen las siguientes características:

- DEBEN tener bajas ganancias y poco riesgo (baja probabilidad de responsabilidad o pérdida financiera).

- Tienen una base de clientes más pequeña, a menudo amigos, familiares, y vecinos.

- A veces comienzan como pasatiempos como la fotografía, los blogs, o la transmisión de videos.

Ejemplos de Empresa de Propietario Único

Cualquier negocio de bajo riesgo y pocas ganancias que pueda ser operado por una sola persona podría ser una empresa de propietario único.

Por ejemplo, artistas, consejeros, autónomos, contratistas independientes, tutores, y músicos son todas profesiones que podrían funcionar como propietarios de empresa de propietario único.

Administrando una Empresa de Propietario Único

Debido a que una empresa de propietario único no es una entidad legal separada, el propietario generalmente firma cheques, contratos, y acuerdos de arrendamiento en su propio nombre. Por esta razón, los pagos realizados en una empresa de propietario único se realizan a nombre del propietario mismo.

Si operas una empresa de propietario único y deseas realizar negocios bajo un otro nombre, puedes registrar un nombre comercial (DBA o “Doing Business As” en inglés) para tu empresa. Con un DBA, incluso puedes abrir una cuenta bancaria comercial y recibir pagos a través del nombre comercial.

Empleados y el EIN

Aunque las empresas de propietario único suelen ser negocios de una sola persona, también pueden contratar empleados si el propietario obtiene un Número de identificación de empleador (EIN).

Impuestos de Empresa de Propietario Único

Debido a que una empresa de propietario único no es una entidad comercial legalmente distinta, los ingresos de tu negocio, como propietario, se incluyen en tu planilla de impuestos personal. Recuerda que, como propietario único, técnicamente trabajas por cuenta propia, por lo que deberás pagar tanto el impuesto sobre la renta como el impuesto sobre el trabajo por cuenta propia cada año.

Ventajas y Desventajas de una Empresa de Propietario Único

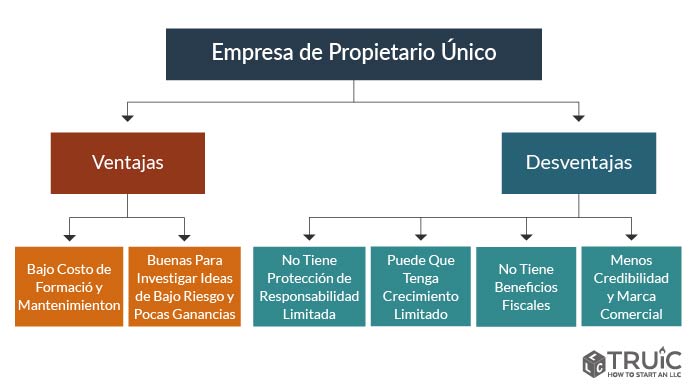

Bajo ciertas circunstancias, las empresas de propietario único ofrecen pequeñas ventajas y beneficios sobre las estructuras comerciales formales (como las LLC y corporaciones).

Por Ejemplo: Una empresa de propietario único puede ser una buena manera de comenzar si estás operando un negocio pequeño o si deseas administrar una empresa de bajo riesgo para ver qué tan exitosa será.

Ventajas de Empresas de Propietario Único:

La única ventaja de crear una empresa de propietario único en vez de una LLC es no tener que gastar dinero ni energía antes de crear un negocio. Esta ventaja puede parecer atractiva, pero puede resultar ser costosa a largo plazo.

Desventajas de Empresas de Propietario Único:

- No tiene protección de responsabilidad personal. Tus activos personales (automóvil, casa, cuenta bancaria) están a riesgo en caso de que el negocio sea demandado o si no pagas una deuda.

- No tiene beneficios fiscales. Los dueños de empresas de propietario único pagan impuestos sobre sus ganancias y también pagan impuestos de FICA completos (impuestos de Seguro Social y Medicaid). Cuando tu negocio aumente en ganancias, los impuestos serán aún más caros.

- Crecimiento limitado. Cuando un negocio aumenta sus ganancias, el riesgo también aumentará. Al aumentar el riesgo y las ganancias, el crear una estructura comercial formal y legal, será una necesidad.

- Menos credibilidad y oportunidades para crear una marca. Una empresa de propietario único debe facturar, recibir pagos, abrir una cuenta bancaria comercial, y comercializar con su apellido, a menos que su estado le permita registrarse y mantener un nombre comercial como (DBA).

Para evitar estos problemas, puedes crear una sociedad de responsabilidad limitada (LLC). Una LLC ofrece muchas de las mismas ventajas de una empresa de propietario único, al mismo tiempo que brinda protección de los activos personales.

Use nuestras guías específicas de cada estado a continuación para aprender cómo crear una LLC en tu estado:

- Alabama LLC

- Alaska LLC

- Arizona LLC

- Arkansas LLC

- California LLC

- Colorado LLC

- Connecticut LLC

- Delaware LLC

- District of Columbia LLC

- Florida LLC

- Georgia LLC

- Hawaii LLC

- Idaho LLC

- Illinois LLC

- Indiana LLC

- Iowa LLC

- Kansas LLC

- Kentucky LLC

- Louisiana LLC

- Maine LLC

- Maryland LLC

- Massachusetts LLC

- Michigan LLC

- Minnesota LLC

- Mississippi LLC

- Missouri LLC

- Montana LLC

- Nebraska LLC

- Nevada LLC

- New Hampshire LLC

- New Jersey LLC

- New Mexico LLC

- New York LLC

- North Carolina LLC

- North Dakota LLC

- Ohio LLC

- Oklahoma LLC

- Oregon LLC

- Pennsylvania LLC

- Rhode Island LLC

- South Carolina LLC

- South Dakota LLC

- Tennessee LLC

- Texas LLC

- Utah LLC

- Vermont LLC

- Virginia LLC

- Washington LLC

- West Virginia LLC

- Wisconsin LLC

- Wyoming LLC

También puedes utilizar un servicio profesional de formación de LLC para crear tu LLC.

¿Cuándo Debes Convertir una Empresa de Propietario Único en una LLC?

Es hora de convertir tu empresa de propietario único en una LLC cuando estés listo para realizar el crecimiento de tu negocio y aumentar las ganancias.

Las empresas de propietario único solo son buenas para empresas de muy pocas ganancias con bajo riesgo.

Por Ejemplo: Una empresa de propietario único es una buena manera de comenzar si estás operando un negocios pequeño o si deseas administrar una empresa de bajo riesgo para ver qué tan exitosa será.

El crear una LLC permite que los dueños de negocios crezcan sus negocios y tomen riesgos. Esto se debe a que las LLC brindan protección de responsabilidad personal.

¿Qué es la protección de responsabilidad limitada personal? Cuando el propietario de una empresa tiene protección de responsabilidad personal, no puede ser considerado personalmente responsable si la empresa sufre una pérdida. Esto significa que los bienes personales (automóvil, casa y cuenta bancaria) están protegidos.

Por qué Debes Crear una LLC

Hay varios beneficios de crear una LLC que pueden o no ser importantes para el propietario de un negocio. Pero, independientemente de cualquier otro factor, el propietario de un negocio debe crear una LLC cuando comienza a obtener ganancias o asumir riesgos.

Esto se debe a que las ganancias y el riesgo te dejan expuesto a la responsabilidad. Los bienes personales de un dueño de una empresa de propietario único están completamente expuestos a acreedores y demandas porque legalmente, el dueño y el negocio son los mismos. En una LLC, el negocio puede estar legalmente separado del dueño del negocio, proporcionando su protección.

Al cambiar tu empresa de propietario único a una LLC, podrás:

- Protege tus ahorros, automóvil, y casa

- Aumentar tu tranquilidad

- Proteger tu privacidad

- Aumentar el crecimiento del negocio

- Permitir una mayor ganancia

- Permitir un crecimiento acelerado

- Aumentar la credibilidad de tu negocio

Preguntas Frecuentes Sobre la Empresa de Propietario Único

Las empresas de propietario único son fáciles y económicas de crear y mantener, pero no ofrecen ninguna protección de responsabilidad personal ni ventajas fiscales.

En la mayoría de los estados, no se requieren presentaciones ni tarifas para crear una empresa de propietario único; solo se necesita comenzar a hacer negocios bajo tu propio nombre.

Las empresas de propietario único están sujetas a impuestos bajo lo que se conoce como la tributación de flujo directo (pass-through taxation en inglés), lo que significa que las ganancias o pérdidas de la empresa pasan directamente a la planilla de impuestos individuales del dueño sin tributar a nivel de la empresa. Los dueños de empresas de propietario único también deben pagar el impuesto sobre el trabajo por cuenta propia.

Sí. El Servicio de Rentas Internas (IRS, por sus siglas en inglés) de los EE. UU. exige que los dueños de empresas de propietario único paguen impuestos sobre la renta trimestrales trimestrales, si esperan deber $1,000 USD o más en el año.

Puedes pagarte a tí mismo como propietario de empresas de propietario único retirando dinero de tu cuenta bancaria comercial. Esto se conoce comúnmente como un “sorteo” o “draw” en inglés.

Los dueños de las empresas de propietario único no reciben salarios como parte de la nómina de la empresa.

Sí, pero tener empleados como dueño de una empresa de propietario único es poco común.

No. Una LLC de un solo miembro es una estructura comercial formal con un propietario. Aun así, las LLC de un solo miembro están sujetas a impuestos de la misma manera que los dueños de una empresa de propietario único.