La Diferencia Entre una LLC y una Corporación S

Decidir si administrar tu pequeña empresa como una LLC o una Corporacion S es más fácil de lo que parece.

Si una corporación S (S Corp) es una buena opción para tu negocio, puedes ahorrar en impuestos sobre el trabajo por cuenta propia

En nuestra guía S Corp y LLC – La Diferencia Entre una S Corp y una LLC, te mostraremos cómo decidir si una LLC o S corp es mejor para tu negocio.

En este articulo:

LLC vs. Corporacion S

La corporación S es un estado fiscal que el propietario de una empresa puede elegir para su sociedad de responsabilidad limitada. Debe formar una LLC (o ya tener una LLC) para elegir el estado de corporación S.

Formar una LLC es el primer paso para iniciar una corporación S.

Una sociedad de responsabilidad limitada (LLC) es un tipo de entidad comercial legal que ofrece protección de responsabilidad limitada. Cuando una empresa no está estructurada como una entidad comercial legal, se denomina propiedad única o sociedad.

Cuando no forma una entidad comercial legal como una LLC, sus activos personales están expuestos a demandas y acreedores.

Una LLC puede optar por pagar impuestos como una corporación S según el Subcapítulo S del Código de Rentas Internas del IRS. Como una corporación S, los propietarios de LLC pagan impuestos como empleados de la empresa.

Algunos servicios de formación de LLC, como ZenBusiness, formarán su LLC y configurarán el estado de corporación S para usted.

Comparación de S Corp y LLC

La diferencia entre una LLC y una corporación S es que el estatus de corporación S permite que los propietarios de la empresa sean tratados (a efectos fiscales) como empleados de la misma.

Esto puede reducir en gran medida la carga fiscal de un empresario en las circunstancias adecuadas.

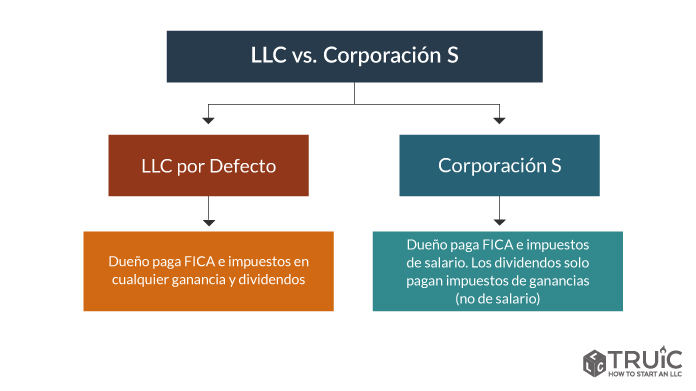

Comparación Fiscal Entre la LLC y la Corporación S

Una LLC puede ser gravada como una LLC predeterminada o como una corporación S.

Impuestos de la LLC

Cuando las ganancias netas de una LLC pasan a la declaración de impuestos individual del dueño (propietario), están sujetos a los impuestos sobre las ganancias (basados en el tramo impositivo del dueño) y a los impuestos sobre el trabajo autónomo. Esto es lo que ocurre en el caso de una LLC.

Impuestos de corporación S

La corporación S (S corp) es un estatus fiscal del IRS que puede elegir una LLC.

El estatus de corporación S permite que los propietarios de la empresa sean considerados como empleados de esta. En una corporación S, la empresa paga al propietario un salario razonable y el propietario paga impuestos sobre su salario como un empleado (impuestos sobre las ganancias e impuesto FICA). Los dividendos sólo están sujetos al impuesto sobre las ganancias (no al FICA).

En una LLC por defecto, el propietario pagaría los impuestos sobre las ganancias y la totalidad de los impuestos FICA de autoempleo sobre cualquier dividendo o retiro de la LLC.

El estatus fiscal de la corporación S reduce los impuestos que debes al eliminar el impuesto sobre el autoempleo. El estatus de corporación S le permite a los propietarios de la empresa contribuir con dólares antes de impuestos a un 401k o a las primas de un seguro médico.

Es posible que la empresa tenga que gastar más en servicios de contabilidad, teneduría de libros, y nóminas. Para compensar estos costos, el propietario de una empresa tendría que ahorrar unos 2.000 dólares al año en impuestos.

Estimamos que si el propietario de un negocio puede pagarse a sí mismo un salario razonable y al menos 10.000 dólares en dividendos cada año, podría beneficiarse del estatus de corporación S.

Puedes crear una corporación S cuando constituyes tu LLC. Nuestra guía sobre cómo frear una corporación S te orientará a través del proceso.

Si tienes preguntas sobre soluciones fiscales para tu empresa, te recomendamos que programes una consulta impositiva gratuita.

Cuándo Elegir la Corporación S

La diferencia entre una LLC y una corporación S es que el estatus de corporación S permite a los propietarios de la empresa ser tratados (a efectos fiscales) como sus empleados.

Solo tiene sentido declarar impuestos como una corporación S si hay suficiente beneficio neto para pagar a los propietarios un salario razonable y al menos $10,000 (USD) en dividendos anuales.

La clasificación fiscal de corporación S permite que los dueños de la empresa tributen como empleados de una LLC. En una corporación S, el dueño de la empresa paga el FICA (impuesto sobre la salud y la seguridad social) y el impuesto de su salario. Los dividendos solamente están sujetos al impuesto sobre las ganancias.

Beneficio Fiscal de la Corporación S: En lugar de pagar el impuesto sobre el trabajo por cuenta propia y el impuesto sobre la renta en todos los dividendos de la empresa, el dueño de una corporación S solo paga el FICA y los impuestos sobre la renta en su salario y solo los impuestos sobre la renta en las distribuciones. En las circunstancias adecuadas, esto podría suponer un ahorro fiscal.

Deje que ZenBusiness haga el trabajo de iniciar una corporación S por usted.

S Corp vs. LLC Calculator

Use our S Corp vs. LLC Calculator to estimate whether electing S corp tax status makes sense.

S Corp Savings Calculator

Calculate how much you can save by choosing an S Corp tax classification

As a Sole Proprietorship or Single-Member LLC

Net Income:

Self Employment Tax:

S Corp

Net Income:

Salary:

Salary Employer Tax

(S Corp pays)

Dividend

Total Employment

Taxes Paid

Savings on Self Employment Taxes

Savings =

Against this savings, you have to balance the time and costs of running payroll and tax withholding. To learn more about what this will cost, get a free tax consultation.

Beneficios y requisitos de S Corp

Los siguientes criterios determinan si la elección de la designación fiscal de corporación S tiene sentido para una LLC:

- Los propietarios comerciales de la LLC deben ganar un "salario razonable."

- La empresa debe obtener ganancias de forma constante y pagar dividendos.

- La ventaja fiscal financiera debe compensar el costo de mantenimiento de la corporación S.

- La empresa debe cumplir con los requisitos que establece el IRS para la corporación S.

Te recomendamos usar ZenBusiness para constituir tu corporación S.

Salario razonable

Al optar por una corporación S, los propietarios de la LLC se convierten en empleados. El IRS exige que los empleados propietarios reciban un salario razonable. Un salario razonable es cualquier salario que se le pagaría a alguien por hacer el mismo trabajo.

Las LLCs que tributan como corporación S están sujetas a un mayor escrutinio por parte del IRS. Si el propietario no recibe un salario razonable, esto puede llevar a que el IRS deniegue el estatus de corporación S y pueda reclamar multas e impuestos atrasados.

Para determinar un salario razonable para tu puesto, puedes comparar salarios similares en sitios web como Glassdoor o la Oficina de Estadísticas Laborales de Estados Unidos.

Beneficios y distribución

La elección de la corporación S permite al propietario de la empresa desembolsar las ganancias de la LLC a los empleados propietarios en forma de salario y dividendos. El IRS luego aplica los impuestos FICA y sobre la renta solamente al salario. Las distribuciones sólo están sujetas al impuesto sobre la renta.

Si la LLC no obtiene suficientes ganancias como para cubrir un salario y dividendos razonables, no tendrá sentido financiero optar por la designación fiscal de corporación S. Y, si el propietario o propietarios de la LLC quisieran renunciar al salario por cualquier motivo, podrían ser objeto de multas por parte del IRS.

Retorno positivo de la inversión

Elegir y mantener una corporación S cuesta dinero. Las tasas de presentación ante el IRS son mínimas, pero los costos adicionales de contabilidad y nóminas no lo son. En el caso de las sociedades anónimas que ya tienen empleados y costos de nómina, este factor no tendrá tanto peso.

Los empresarios deben sopesar el costo de mantener estos servicios frente a la ventaja fiscal de elegir la clasificación de corporación S. En general, un salario razonable más $10,000 (USD) en dividendos anuales suele ser suficiente para que la elección de la corporación S sea económicamente viable.

Requisitos del IRS para las corporaciones S

El IRS requiere que las empresas que eligen el estatus de corporación S tengan 100 accionistas o menos y solo se les permite emitir una clase de acciones.

Los propietarios de la empresa deben ser ciudadanos estadounidenses o extranjeros con residencia permanente. Además, los propietarios deben ser particulares y no entidades comerciales como sociedades anónimas, corporaciones o fideicomisos.

Puedes crear una corporación S tú mismo, o puedes pedirle a un servicio profesional que cree una corporación S para ti.

Recomendado: ZenBusiness

Para obtener instrucciones detalladas, paso a paso, sobre cómo crear una corporación S en tu estado, elige tu estado a continuación:

- Alabama

- Alaska

- Arizona

- Arkansas

- California

- Colorado

- Connecticut

- Delaware

- Florida

- Georgia

- Hawái

- Idaho

- Illinois

- Indiana

- Iowa

- Kansas

- Kentucky

- Luisiana

- Maine

- Maryland

- Massachusetts

- Míchigan

- Minnesota

- Mississippi

- Missouri

- Montana

- Nebraska

- Nevada

- Nuevo Hampshire

- Nueva Jersey

- Nuevo México

- Nueva York

- Carolina del Norte

- Dakota del Norte

- Ohio

- Oklahoma

- Oregón

- Pensilvania

- Rhode Island

- Carolina del Sur

- Dakota del Sur

- Tennessee

- Texas

- Utah

- Vermont

- Virginia

- Washington

- Washington D.C.

- Virginia Occidental

- Wisconsin

- Wyoming

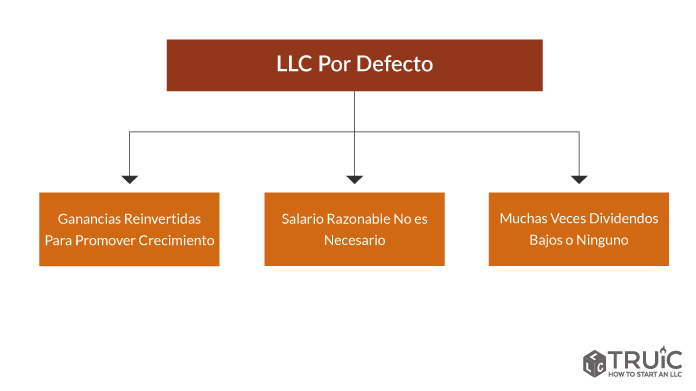

LLC vs. Corporación S: Cuándo Elegir el Estatus de LLC por Defecto

Muchas LLC se beneficiarán más de la clasificación fiscal por defecto de las LLC. Los propietarios de LLC suelen reinvertir cada año los beneficios en sus pequeñas empresas para promover su crecimiento. Y sin dividendos sustanciales, no hay base para elegir el estatus fiscal de corporación S.

Beneficio Fiscal Predeterminado de la LLC: Los propietarios de la empresa pueden elegir reinvertir la cantidad de beneficios de la empresa que consideren oportuna en cualquier ejercicio fiscal.

La estructura fiscal por defecto de las LLC es la más adecuada para las empresas con las siguientes características:

- Sus propietarios reinvierten las ganancias en la empresa para fomentar el crecimiento

- El costo de los servicios de contabilidad y nómina superaría las ventajas fiscales de una corporación S.

Reinversión de las Ganancias de la LLC y Tributación de Flujo Directo

Si esperas reinvertir la mayor parte de las ganancias en tu pequeña empresa, el estatus de LLC por defecto es la elección correcta.

Las empresas pequeñas suelen tener una baja cantidad de ganancia neta en un año determinado. Esto se debe a que las empresas pequeñas suelen destinar la mayor parte de sus ingresos a gastos como el marketing, el software, y los equipos de oficina para ayudar al crecimiento del negocio. Algunos propietarios también quieren tener la opción de no pagarse a sí mismos y eso no es posible con una designación de corporación S.

Tributación de Flujo Directo

Cuando los propietarios de una LLC deciden reinvertir las ganancias, muy pocos ingresos netos (beneficios menos gastos) de la empresa pasarán a la declaración de impuestos individual de los miembros de la LLC.

Puedes visitar nuestra guía Sobre la Tributación de Flujo Para la LLC para obtener más información sobre cómo tributan las LLCs de flujo directo.

Retorno de la Inversión

Para algunas LLC, el costo de contratar un servicio de nómina y un profesional contable superaría las ventajas fiscales de elegir la clasificación fiscal de corporación S. Lo mejor es que estas LLCs funcionen como una LLC por defecto.

Para obtener instrucciones paso a paso para crear una LLC, elige tu estado de la lista siguiente:

- Alabama

- Alaska

- Arizona

- Arkansas

- California

- Colorado

- Connecticut

- Delaware

- Florida

- Georgia

- Hawái

- Idaho

- Illinois

- Indiana

- Iowa

- Kansas

- Kentucky

- Luisiana

- Maine

- Maryland

- Massachusetts

- Míchigan

- Minnesota

- Mississippi

- Missouri

- Montana

- Nebraska

- Nevada

- Nuevo Hampshire

- Nueva Jersey

- Nuevo México

- Nueva York

- Carolina del Norte

- Dakota del Norte

- Ohio

- Oklahoma

- Oregón

- Pensilvania

- Rhode Island

- Carolina del Sur

- Dakota del Sur

- Tennessee

- Texas

- Utah

- Vermont

- Virginia

- Washington

- Washington D.C.

- Virginia Occidental

- Wisconsin

- Wyoming

También puedes utilizar un servicio de constitución de LLC que registre tu LLC por ti.

¿Debe Tu LLC Elegir la Designación de Corporación S?

La opción de que una LLC elija o no el estatus de corporación S depende del volumen de ganancias que vaya a obtener la empresa y de su traspaso de un año fiscal a otro.

Generalmente, si sabes que tu empresa va a tener dividendos anuales superiores a $10,000 después de pagarte un salario razonable, entonces tu negocio tiene suficiente ganancia para justificar convertirse en una corporación S.

Si no estás seguro de los beneficios que obtendrá la LLC o si quieres reinvertir los beneficios de nuevo en tu LLC, es mejor que permanezcas ante el IRS en la clasificación de LLC por defecto. Puedes solicitar el estatus de corporación S cuando se adapte mejor a tu negocio.

Para elegir convertirte en una corporación S, presenta el formulario 2553 ante el IRS. Visita nuestra página de instrucciones para el formulario 2553 para obtener ayuda para rellenar el formulario.

Permite que un servicio profesional ponga en marcha tu corporación S para ti.

Recomendado: ZenBusiness

LLC vs. Corporación S: Preguntas Frecuentes

LLC significa compañía de responsabilidad limitada. Una LLC es un tipo de estructura empresarial relativamente sencilla que los propietarios de empresas pueden utilizar para proteger sus activos personales. Las LLC pueden tener uno o más propietarios llamados "miembros."

La forma en que los propietarios de la LLC se pagan a sí mismos depende de la forma en que la LLC tributa, del número de miembros y de los acuerdos relativos a la participación en los beneficios y a la participación en el capital.

En una LLC de un solo miembro (SMLLC) o en una LLC de varios miembros (MMLLC), puedes pagarte a ti mismo:

- Una distribución que pasa a tu declaración de impuestos individual, o

- Un salario razonable y dividendos como una corporación S (S corp)

Nuestra guía Cómo Me Pago a Mí Mismo En Mi LLC te ayudará a elegir el mejor escenario para tu pequeña empresa.

Una corporación S (S corp) es una designación fiscal que puede solicitar una LLC o una corporación.

No. Una corporación S es una designación fiscal por la que puede optar una LLC o una corporación.

Crear una corporación S es fácil. Solo tienes que seguir nuestra guía gratuita Cómo Crear una Corporación S para empezar.

O también, puedes elegir el estatus de corporación S para una LLC existente mediante la presentación del formulario 2553 ante el Servicio de Impuestos Internos (IRS).

Visita nuestra página de instrucciones para el formulario 2553 para obtener ayuda para rellenar el formulario.

La corporación S debe cumplir cuatro requisitos:

- No puede tener más de 100 accionistas.

- Todos los accionistas deben ser particulares (no otras entidades empresariales).

- Los accionistas no pueden ser personas del extranjero y tienen que ser residentes estadounidenses.

- La empresa solo puede emitir una clase de acciones.

Los propietarios de la corporación S son considerados empleados de su empresa y por lo tanto pueden ahorrar miles de dólares en impuestos de autoempleo.

En primer lugar, es importante tener en cuenta que una corporación S es una designación fiscal, no una estructura empresarial. Esto significa que una empresa puede ser al mismo tiempo una LLC y una corporación S (es decir, una LLC que tributa como una corporación S).

Las empresas que obtienen suficientes beneficios a veces pueden beneficiarse de elegir la clasificación de corporación S.

No. Los impuestos por defecto para una LLC y los impuestos para una corporación S no son los mismos.

Con una corporación S, los dueños pagan el impuesto sobre la renta de las personas físicas y el impuesto sobre el trabajo por cuenta propia sobre un salario predeterminado. A continuación, pueden retirar los beneficios restantes de la empresa como una "distribución," que no está sujeta al impuesto sobre el trabajo autónomo.

Con una LLC, todos los beneficios de la empresa pasan a las declaraciones de impuestos personales de los propietarios, que deben pagar el impuesto sobre la renta y el impuesto sobre el trabajo por cuenta propia por la totalidad de la cantidad.

Tanto las LLC como las corporaciones S se benefician de una disposición de la Ley de empleos y reducción de impuestos de 2017 que permite que los propietarios de entidades de tributación reúnan los requisitos necesarios para deducir el 20% de los ingresos empresariales cualificados (QBI) de sus declaraciones de impuestos. Sin embargo, en el caso de la corporación S, la deducción no se aplica a los beneficios pagados como salarios.

Aunque puede depender de tus circunstancias específicas, en general, una estructura fiscal de LLC por defecto es mejor que una corporación S para mantener propiedades de alquiler. Esto se debe a que los ingresos por alquiler suelen considerarse ingresos pasivos, lo que significa que no están sujetos al impuesto sobre el trabajo por cuenta propia.

Cada situación es diferente, por lo que es mejor consultar a un abogado fiscal u otro profesional a la hora de decidir qué estructura fiscal es la adecuada para tu negocio de inversión inmobiliaria.

A diferencia de la estructura empresarial por defecto de las LLC, en la que los propietarios deben pagar el impuesto de autoempleo sobre todos los beneficios de la empresa, los propietarios de una corporación S se consideran empleados de la empresa y solo tienen que pagar el impuesto de autoempleo sobre el salario que reciben. Cualquier otro dinero que tomen de los beneficios de la empresa en forma de desembolsos no está sujeto al impuesto sobre el trabajo autónomo.

Los propietarios de las corporaciones S están obligados a ganar un salario "razonable", lo que significa básicamente una tasa justa de mercado basada en las calificaciones del individuo, así como sus funciones y responsabilidades en la empresa. El objetivo de este requisito es evitar que los propietarios de las corporaciones S se paguen a sí mismos un salario artificialmente bajo para pagar menos impuestos de autoempleo.

Una distribución es un dividendo que un accionista/propietario puede tomar de las ganancias empresariales que sobran después de que una empresa pague todos los salarios de sus empleados. Los accionistas deben pagar el impuesto sobre la renta de las personas físicas por las distribuciones, pero estas no están sujetas al impuesto sobre la renta por auto-empleo.

La tributación de flujo directo es un sistema de tributación que se aplica generalmente a las empresas unipersonales, sociedades colectivas, LLCs, y corporaciones S. En este sistema, los beneficios o pérdidas de la empresa no se gravan a nivel empresarial. En cambio, pasan a la declaración de impuestos de los dueños y se gravan al tipo de impuesto sobre la renta personal de cada uno de ellos.

No hay una tasa fiscal corporativa para la corporación S. En su lugar, los propietarios de la corporación S pagan el impuesto sobre la renta de las personas físicas en las ganancias de la empresa. Este tipo depende del tramo impositivo de la renta personal de cada dueño. En otras palabras, depende del salario de cada dueño y a qué tramo de impuestos pertenece.

Sí. La gente a veces utiliza el término seguro de LLC, pero todas las formas de seguros de negocios pueden funcionar para las LLC y las corporaciones S, sin importar la estructura fiscal.

Las LLC y las corporaciones que operan bajo un nombre ficticio (DBA) pueden optar por una corporación S.

Tanto para las corporaciones S como para las LLCs necesitarás una cuenta bancaria separada para separar los gastos de tu negocio de los personales. Hay varias razones por las que se necesita una cuenta bancaria de empresa, pero las principales son crear un crédito empresarial y evitar que se traspase el velo corporativo. Los mejores bancos para las empresas pequeñas son los que satisfacen las necesidades de tu negocio.

Puedes crear una corporación S tú mismo o contratar un servicio de constitución profesional que inicie una corporación S para ti.

Obtén más información en nuestra guía Cómo Crear una corporación S.

Las corporaciones S utilizan el formulario 1120-S del IRS, "U.S. Income Tax Return for an S Corporation," para presentar sus declaraciones de impuestos federales. Obtén más información en nuestra guía sobre Declaración impositiva de corporaciones S.